年末調整と確定申告:どっちが必要?違いを徹底解説!!

💡 年末調整は給与所得者のみを対象とした税金の精算手続きです。

💡 確定申告はすべての所得を対象とした税金の申告手続きです。

💡 確定申告が必要なケースは、年末調整では申告できない所得や控除がある場合です。

それでは、年末調整と確定申告の違いについて詳しく解説していきます。

年末調整と確定申告:概要

年末調整と確定申告は、どちらも税金の申告手続きですが、対象者や手続き方法が異なります。

公開日:2022/11/16

✅ 年末調整と確定申告の違いは、年末調整が給与所得のみを対象とした税金の精算手続きであるのに対し、確定申告はすべての所得を対象とした税金の申告手続きであることです。

✅ 確定申告が必要となるケースは、年末調整では申告できない所得や控除がある場合です。具体的には、給与以外の所得がある場合、年末調整の対象にならない給与所得がある場合、医療費控除、雑損控除、寄附金控除、住宅ローン控除の1年目、副業所得が20万円を超える場合、特定口座の株式運用益で節税したい場合などが挙げられます。

✅ 確定申告は、税金の申告手続きであると同時に、控除や税額控除を受けるための手続きでもあります。確定申告を行うことで、本来受けられるはずの控除や税額控除を受けられなかったり、税金を多く納めてしまったりすることを防ぐことができます。

さらに読む ⇒なるほど、難しいですね。でも、しっかりと理解することで、税金対策ができるようになりますね。

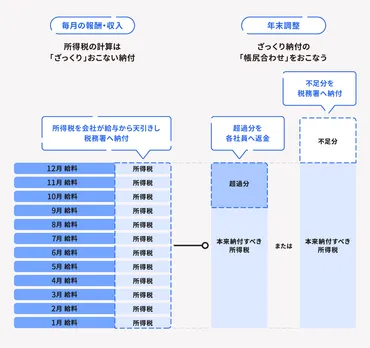

会社員は通常、勤務先で年末調整を行い所得税と住民税を確定します。年末調整とは、会社員が1年間の所得税を確定させる手続きで、会社が処理を行います。一方、確定申告は個人が税務署に所得税額を申告する手続きで、主に個人事業主や給与収入以外の収入がある人が行います。

ちょ、ちょっと難しいね。でも、ちゃんと理解できれば得する話やけん、頑張ってみよう!

会社員が確定申告が必要となるケース

会社員の場合、年末調整で精算できない所得や控除がある場合に確定申告が必要になります。

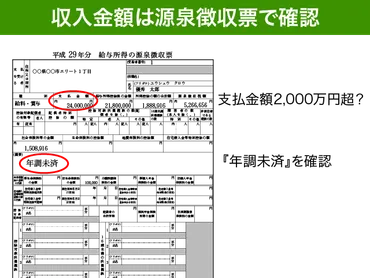

✅ 会社員が確定申告をしなければならないのは、年間の給与収入が2,000万円を超える場合と、副業収入やその他の所得の合計が20万円を超える場合です。

✅ 確定申告をすれば有利になるケースとしては、医療費が10万円を超える場合、寄付やふるさと納税をした場合、株式等の譲渡損失がある場合、住宅ローンで自宅を購入した場合などがあります。

✅ 確定申告書の作成は、国税庁のホームページにある確定申告書作成コーナーを利用したり、税理士に依頼したりすることで行うことができます。

さらに読む ⇒確かに、会社員でも確定申告が必要なケースがあるんですね。知らなかったです。

会社員が確定申告が必要になるケースは、給与収入が2000万円を超える場合や、年の途中で退職して年末調整を行っていない場合などがあります。また、本業の会社以外に収入がある場合、例えば不動産収入や株の売買益などがある場合は、年末調整と確定申告の両方が必要になります。

あら、確定申告って、昔はもっと大変だったのよ。今は、インターネットで簡単にできるのよ。

年末調整:会社員が受ける手続き

年末調整は、会社が従業員の給与所得にかかる所得税を精算する手続きです。

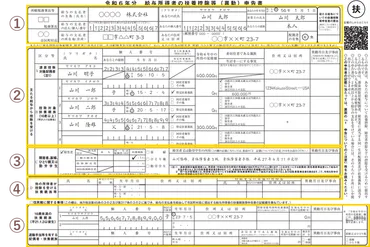

✅ この記事は、保育園・こども園の年末調整における「給与所得者の扶養控除等(異動)申告書」の書き方について解説しています。

✅ 具体的には、申告書の区分ごとの記載項目と記入例、簡易な申告書の提出条件、チェックリストなどを紹介しています。

✅ また、申告書に記載する氏名・住所などの基本情報、源泉控除対象配偶者・控除対象扶養親族の情報、障害者・寡婦・ひとり親などの状況について詳しく解説しています。

さらに読む ⇒年末調整は、会社がやってくれるので、私たち従業員は手続きをする必要がないんですね。

年末調整は、企業が従業員の給与所得にかかる所得税を精算する手続きです。1年間の給与や賞与などを基に、本来支払うべき所得税額を計算し、源泉徴収された税金との差額を調整します。従業員は「給与所得者の扶養控除等(異動)申告書」を提出することで、年末調整の対象となります。

年末調整って、会社がやってくれるん?楽ちんやん!

確定申告:納税者が自ら行う手続き

確定申告は、納税者本人が、給与所得以外に収入がある場合に行う手続きです。

公開日:2024/09/20

✅ 年末調整と確定申告はどちらも1年間の所得を基に、所得税の申告と納税を行う手続きですが、対象者や手続き方法、申告期限などに違いがあります。

✅ 年末調整は会社員が対象で、会社が手続きを行います。一方、確定申告は個人事業主、フリーランス、副業所得がある会社員などが個人で手続きを行います。

✅ 年末調整では、会社が従業員の所得を計算し、所得税を精算します。確定申告では、個人が自分の所得を計算し、所得税を申告・納税します。

さらに読む ⇒確定申告は、自分で手続きをしなければならないんですね。ちょっと大変そうですね。

確定申告は、納税者本人が、給与所得以外に事業所得や不動産所得などがある場合、または年末調整で適用できなかった控除を受けたい場合などに行う手続きです。年末調整と確定申告はどちらも所得税の確定・納付手続きですが、対象者や適用できる控除、手続き方法などが異なります。

へぇ~、確定申告って自分でやるんやね。俺、税理士さんに頼もうかな。

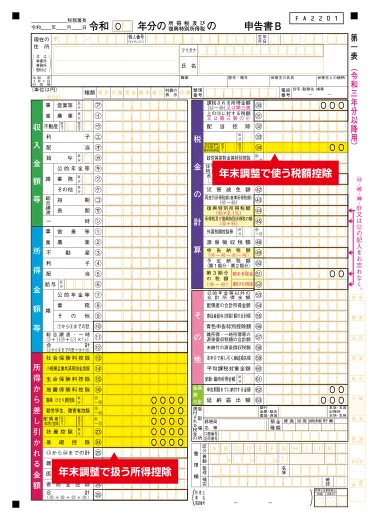

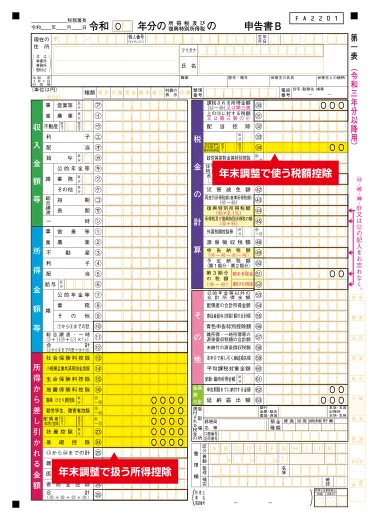

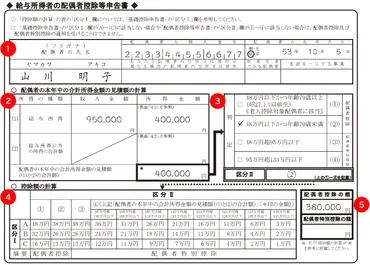

年末調整で受けられる控除:納税額を減らすための制度

年末調整では、控除を受けることで、納税額を減らすことができます。

✅ この記事は、年末調整における「基礎控除」について解説しています。

✅ 具体的には、令和2年以降所得に応じた控除額が定められた基礎控除の仕組み、そして控除を受けるための「基礎控除申告書」の書き方を詳しく説明しています。

✅ また、基礎控除の上限額が上がったことによる所得税の非課税の上限の変更点についても触れられています。

さらに読む ⇒控除って、いろいろあるんですね。知らなかったです。

年末調整で受けられる控除は、給与所得者が納税額を低く抑えるために利用できる制度です。従業員は、年末調整時に受けることができる基礎控除、配偶者控除、扶養控除などの控除について理解することで、納税額を減らすことができます。年末調整時に受けることのできる控除には、基礎控除、配偶者控除、扶養控除、生命保険料控除、地震保険料控除、小規模企業共済等掛金控除、社会保険料控除、障害者控除、ひとり親控除、寡婦控除、勤労学生控除などがあります。基礎控除は、原則として誰もが受けられる控除で、2020年分からは、合計所得金額が2400万円以下の場合、48万円と変更されました。配偶者控除は、配偶者の年間の合計所得金額が48万円以下である場合に受けられます。配偶者の収入が103万円を超える場合でも、収入が201.6万円未満であれば、配偶者特別控除を受けることができます。扶養控除は、従業員(納税者)本人に年間の合計所得金額が48万円以下となる扶養親族がいる場合に受けられます。扶養親族が特定の要件に該当する場合は、控除額が増加します。年末調整で受けられる控除について正しく理解することで、従業員は納税額を低く抑えられます。また、企業の経理担当者は、従業員に控除について説明する際に、これらの情報を正しく理解しておく必要があります。

あら、控除って、昔はなかったのよ。今は、いろんな控除があるから、賢く利用しないと損だわね。

年末調整と確定申告の違い、理解できましたでしょうか?

💡 年末調整は会社員が対象で、会社が手続きを行います。

💡 確定申告は個人事業主などが対象で、個人で手続きを行います。

💡 どちらも所得税の申告手続きですが、対象者や手続き方法が異なります。