50代からの資産形成、老後資金は大丈夫?新NISA・iDeCo活用術を徹底解説?50代の投資事情と、老後資金準備の現実

50代の投資意識と行動を徹底分析!老後資金への不安から投資に関心を持つも、知識不足が障壁に。情報収集の悩み、NISAやiDeCoへの関心、そして少額投資の希望… 具体的な対策はあるのか? 年金制度の課題と合わせて、豊かな老後を送るための資産形成術を伝授。金融リテラシーを高め、未来への一歩を踏み出そう!

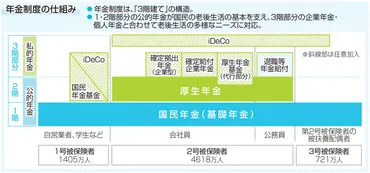

年金制度の現実:課題と対策

日本の年金制度、将来どうなる?抱える課題は?

少子高齢化で財源問題、自助努力も重要。

少子高齢化と物価高騰により、日本の年金制度は厳しさを増しています。

制度の現状と課題を理解し、将来の年金受給に備えるためには、自助努力も不可欠です。

✅ 少子高齢化と物価高騰により、日本の公的年金制度は目減りし、高齢者の生活を支えることが難しくなっている。

✅ 記事は、年金の原資となる保険料を支払う現役世代の将来の年金受給への懸念を取り上げている。

✅ 記事の続きは会員限定となっており、年金制度の現状と課題について詳細に解説していると考えられる。

さらに読む ⇒静岡新聞DIGITAL Web出典/画像元: https://news.at-s.com/article/1568216年金制度の現状と課題は深刻ですね。

自助努力の重要性が増している中で、iDeCoやNISAなどの活用は、将来の不安を軽減するためにも積極的に検討すべきでしょう。

日本の公的年金制度は、老後の所得保障だけでなく、様々なリスクに備える「保険」としての機能を持っています。

しかし、少子高齢化と賦課方式という構造的な要因により、将来的な財源問題に直面しています。

2025年の法改正を前に、年金制度の現状と課題について議論が重ねられており、短時間労働者の厚生年金適用範囲拡大や、在職老齢年金の支給停止基準緩和などが実施されましたが、被保険者や事業主の負担増といった課題も残されています。

年金の財源問題については、高齢化による給付増大と現役世代減少のジレンマがあり、給付減額や現役世代の負担増といった選択肢がありますが、いずれも課題を抱えています。

少子化対策も効果が出ておらず、問題解決は手詰まり感がある状況です。

さらに、iDeCoやNISAなどの自助努力による備えの重要性も示唆されています。

ワシはもう90歳じゃが、年金だけじゃ生きていけんとよ!若いもんは甘い!自分で稼ぐしか道はないんじゃ!株でもFXでも、何でもやりゃあええんじゃ!

資産形成への道:具体的なアクションプラン

老後資金、どう準備する?効果的な資産運用方法とは?

貯蓄やiDeCo、積立投資信託などを組み合わせる。

iDeCoとつみたてNISAを比較し、それぞれのメリットと注意点を解説することで、より効果的な資産形成を目指します。

制度を理解し、自分に合った方法を選ぶことが重要です。

公開日:2022/05/23

✅ 老後資金の貯蓄方法として、iDeCoとつみたてNISAを比較し、iDeCoは拠出金額が全額所得控除になるため、節税効果が高く、老後資金形成に適していると推奨されています。

✅ 記事は、金融庁のレポートがiDeCoとNISAを推奨する目的で発表されたと解釈し、両制度を併用することで老後資金形成と、住宅購入や不測の事態への備えができると述べています。

✅ 2024年からのNISA制度改正に触れつつ、iDeCoは60歳まで引き出しができないという注意点も挙げ、iDeCoで運用する際の注意点を伝える必要性を示唆しています。

さらに読む ⇒株式会社FPブランディング FP Branding 出典/画像元: https://fpbranding.co.jp/magazine/ideco-nisa-which-is-good/老後資金の準備には、iDeCo、積立投資信託、個人年金保険など、様々な方法がありますね。

それぞれの方法を組み合わせることで、より安定した資産形成ができると思います。

「人生100年時代」を見据え、老後資金の準備の重要性が増しています。

老後資金の不足を補うために、効果的な資産運用の方法として、以下の4つが提案されています。

1. 貯蓄と退職金の活用 既存の資金を活用する。

2. 個人型確定拠出年金(iDeCo)への加入 税制優遇を受けながら積み立てる。

3. 個人年金保険への加入 将来の年金受給額を増やす。

4. 積立投資信託の開始 早期からの分散投資で資産を増やす。

これらの方法を組み合わせることで、より豊かな老後生活を送るための準備を進めることが重要です。

iDeCoってなに? つみたてNISAとどう違うの? よく分からんけど、なんか難しそう… 結局、何をしたらいいのか教えて!

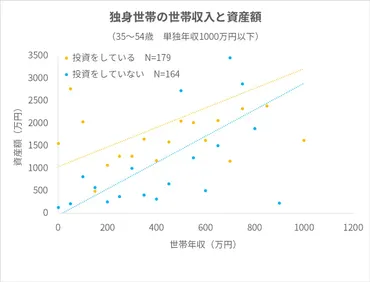

金融リテラシーの重要性:投資格差と未来

50代が老後資金を増やす秘訣は?金融リテラシーが鍵?

金融リテラシーを高め、投資で資産形成!

金融リテラシーの向上は、老後資金の確保において非常に重要です。

投資格差の現状を理解し、積極的に情報収集して資産形成に取り組むことが、将来の生活に大きく影響します。

✅ 年収が同じでも投資をしている人の方が資産額が多く、投資格差が存在する。この格差は年齢や投資歴に比例して広がり、年収が高いほど顕著で、ファミリー世帯にその傾向が強い。

✅ 投資をする人は、年収に対する固定費(通信費・保険料)が少なく、節約志向が強まる傾向がある。また、投資家は貯蓄や投資に関する情報に関心が高く、家計管理が資産格差に影響を与えている可能性がある。

✅ 投資期間が長いほど資産額の差が生まれ、投資をしていない人と投資を長く続けている人の差は年齢が上がるにつれて大きくなる。投資実施者の中でも、リスク許容度に応じて商品を選ぶ傾向が見られた。

さらに読む ⇒PR TIMES|プレスリリース・ニュースリリースNo.1配信サービス出典/画像元: https://prtimes.jp/main/html/rd/p/000000117.000001207.html年収が同じでも、金融リテラシーの差によって資産形成に大きな差が出ることが示唆されています。

金融リテラシーは、早いうちから身につけておくべきですね。

50代が老後資金を確保するために、金融リテラシーを高め、積極的に資産形成に取り組むことが重要です。

AllAboutの調査によると、年収が同じでも投資をしている人の方が資産額が多い「投資格差」が存在し、金融リテラシーの高さが資産形成に影響を与えることが示されています。

金融庁の調査では、50代の約6割がリスク性商品への投資を避けており、過去のバブル経験や株への警戒心から「投資離れ」が進んでいることが推測されています。

ファイナンシャルプランナーの山口京子氏は、50代でも企業型DCや投資信託を活用することで老後資金を増やすことができると提言しています。

金融リテラシーが低い場合は、定期預金のみに資金が留まり、老後資金に格差が生じる可能性があると指摘しています。

より良い金融リテラシーを身につけるための情報提供の必要性が高まっています。

やっぱ、投資してると金持ちになれるんやね!俺ももっと勉強して、ワンランク上の男になりたいっちゃん!

この記事を通して、50代からの資産形成について、具体的な情報と、老後資金に対する意識を高めるきっかけになれば幸いです。

💡 50代の資産形成の現状と課題、老後資金不足に対する対策を解説します。

💡 NISA、iDeCo、金融リテラシー向上など、具体的な資産形成の方法を紹介します。

💡 制度を理解し、早めの対策が重要です。専門家のアドバイスも参考にしましょう。