50代からの資産形成!老後資金は大丈夫?資産運用術を徹底解説!老後資金、預貯金、資産運用…50代からのマネープラン

50代よ、老後資金は大丈夫? 迫りくる長寿時代、年金不安、インフレリスク…今こそ資産形成を始めるラストチャンス! 預貯金の実態と目標額のギャップを埋め、iDeCoやNISAを活用して、賢く資産運用をスタート! 株式、投資信託、債券…自分に合った方法で、未来の自分を笑顔に! 定年後の生活設計を具体的に描き、今すぐ行動開始!

老後資金計画の立て方と、インフレリスクへの対策

老後資金、どう準備する?人生100年時代、何が大切?

退職と寿命を想定し、積立投資でインフレ対策!

iDeCoとNISAを併用することで、効率的に老後資金を準備できます。

税制優遇制度を最大限に活用し、インフレリスクにも対応できる資産運用方法を選択しましょう。

公開日:2022/05/23

✅ 老後資金の準備として、iDeCoとNISAのどちらを利用するかの疑問に対し、iDeCoとNISAを併用することで、住宅購入や不測の事態に備えつつ、老後資金を形成できると提言しています。

✅ 老後資金の形成には、税制上の優遇措置があるiDeCoが有利であり、特に拠出金が全額所得控除になるため節税効果が高いと説明しています。

✅ iDeCoは60歳まで引き出しができないという制約があるため、利用する際には注意が必要であると注意喚起しています。

さらに読む ⇒株式会社FPブランディング FP Branding 出典/画像元: https://fpbranding.co.jp/magazine/ideco-nisa-which-is-good/iDeCoは節税効果が高く、長期的な資産形成に有効ですが、60歳まで引き出しができないという制約があります。

自身の状況に合わせて、慎重に検討しましょう。

老後資金の準備は、退職年齢と寿命を考慮した計画が重要です。

人生100年時代を見据え、65歳で退職し100歳まで生きるという前提で資金計画を立てましょう。

公的年金はインフレに対応しにくい仕組みであるため、老後資金の確保だけでなく、インフレに対応できる制度や商品選択も重要になります。

iDeCoやNISAなどの税制優遇制度を活用し、積立投資を始めることが推奨されます。

積立投資は、価格変動リスクを抑え、知識や資金が少ない人でも始めやすい方法です。

あらまあ!あたしゃ年金だけで生きていくのは無理と悟っとるから、iDeCoとかNISAとか、全部ぶちこんで、毎日パリピじゃ!

50代におすすめの資産運用方法とその特徴

50代の資産運用、何を重視?リスクとリターン、どう選ぶ?

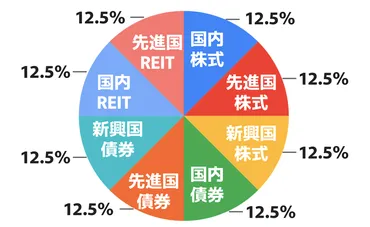

リスク許容度と資産状況に合わせ、分散投資。

50代におすすめの資産運用方法には、株式投資、投資信託、債券投資などがあります。

それぞれの特徴を理解し、リスク許容度に合わせて選択することが重要です。

✅ 50代は収入が増え、子どもが独立するなどお金が残りやすい時期だが、資産運用が必要。平均貯蓄額は1,147万円だが、0~400万円未満の割合も約半分を占める。

✅ 50代におすすめの資産運用として、リスクを抑えたい人には債券投資、リターンとリスクのバランスが良い投資信託、大きなリターンを求める人には株式投資、不動産投資に興味がある人にはREIT(リート)が挙げられる。

✅ それぞれの投資方法にはメリットとデメリットがあり、自身の資産状況やリスク許容度に合わせて選択することが重要。税金対策も考慮し、様々な制度を活用することで効果的な資産運用が可能。

さらに読む ⇒仕事探しはシニアジョブエージェント|50代の転職・60歳以上の求人サイト出典/画像元: https://senior-job.co.jp/magazine/sisanunyou50s-portfolio株式投資は高いリターンが期待できますが、リスクも伴います。

投資信託は、プロに運用を任せられるというメリットがあります。

ご自身の状況に合わせて検討しましょう。

50代からの資産運用には、株式投資、投資信託、債券投資といった選択肢があります。

株式投資は高いリターンが期待できますが、値動きのリスクやまとまった資金が必要になる場合があります。

投資信託は少額から始められ、プロによる運用が受けられますが、運用手数料がかかるというデメリットがあります。

債券投資は安定的な利息収入が見込めますが、株式投資よりリターンは低めです。

それぞれの特徴を理解し、自身の投資経験、リスク許容度、資産状況に合わせて、情報収集と分散投資を心がけましょう。

えー、株式投資とか難しそうやん?でも、投資信託なら、ちょっと勉強したらできそうやん!あたしも、そろそろオトナの階段登るわ!

具体的な資産運用プランと、今すぐ始めるためのアドバイス

50代、老後資金どうする?今すぐ始めるべきことは?

退職後の収入・支出把握、iDeCo/NISA活用!

iDeCoと新NISAを組み合わせることで、効率的に資産を増やし、老後資金を準備できます。

50歳からでも、正しい知識と計画があれば、十分間に合います。

✅ 50歳からでも、iDeCoと新NISAを併用することで、利回り次第で2000万円の老後資金を形成できる。

✅ iDeCoは節税効果があり、新NISAは非課税投資枠が拡大されており、両方の制度を組み合わせることが重要。

✅ 月々の積立額は利回りによって異なり、5%の利回りであれば月7.5万円の積立で15年後に2000万円に到達できる可能性がある。

さらに読む ⇒Research Online | リサーチオンライン | 働く皆さんの暮らしをクラスアップするためのメディアサイト出典/画像元: https://research-online.jp/all/topic/ideco-nisa-50s-2000man/老後資金の準備は、早ければ早いほど有利です。

まずは、退職後の収入と支出を把握し、具体的な目標を立てましょう。

iDeCoやNISAの活用も検討してください。

50代は、定年後の生活を意識し始め、老後資金の準備を始める重要な時期です。

まずは退職後の収入と支出を把握し、ライフイベントにかかる費用を考慮して、必要な資金を具体的に計算しましょう。

「老後資金2000万円問題」を参考に、毎月の積立額や資産の取り崩し方をシミュレーションすることで、漠然とした不安を解消できます。

運用しながら資産を維持する考え方が有効です。

資産運用経験がない場合は、iDeCoから始めることを推奨します。

非課税で運用したい場合は、NISAの活用も検討しましょう。

また、iDeCoとNISAについて学び、自分年金制度を理解しましょう。

投資先はリスクを抑え、分散投資を行い、バランス型のファンドを選ぶことも有効です。

焦らず、今すぐ行動を起こしましょう。

マジか!50歳からでも間に合うんや!んじゃ、俺も今日から本気出すっちゃね!まずは、iDeCoから始めて、彼女と旅行でも行こうかな!

本日の記事では、50代からの資産形成について解説しました。

老後資金に関する不安を解消し、豊かなセカンドライフを送れるよう、今から行動を始めましょう。

💡 老後資金の準備は、早めの計画と行動が重要です。iDeCoやNISAなどの制度を積極的に活用しましょう。

💡 個々の状況に合わせた資産運用方法を選択し、リスクを分散させることが大切です。

💡 長期的な視点で資産を形成し、インフレリスクにも対応できるような対策を講じましょう。